Veículo: Conjur

Autor(es): Dr. Hamilton Dias de Souza

Sistemas tributários são conjuntos de normas e estruturas materiais que condicionam o exercício do poder de tributar, a fim de financiar o Estado. Seus elementos devem constituir “um todo harmônico”, capaz de ter sentido na realidade prática. Sem organicidade não há sistema, de modo que, pretendendo-se reformá-lo, todas as alterações devem ser compatíveis com os fins almejados e com os meios constitucionalmente válidos para atingi-los.

Quanto aos fins de uma reforma tributária no Brasil, parece haver consenso no sentido de que ela deve: 1) reduzir ou, no mínimo, manter a carga tributária atual; e 2) restabelecer a organicidade do sistema, simplificando-o, reduzindo sua litigiosidade e tornando-o neutro para a atividade econômica. Ela também não deve permitir drenagem indevida de recursos do mercado para o Estado, em prejuízo do desenvolvimento econômico.

Quanto aos meios, além de imperativos a serem respeitados, como eficiência, neutralidade, isonomia e proporcionalidade, deveria estar claro que muito pode ser feito sem aumento de tributos, por meio de alterações estruturais.

Nesse sentido, a reforma da tributação da renda deveria corrigir distorções verificadas nesse âmbito. Não é, todavia, o que se tem visto. Assim como em outras esferas, a ideia de “reformar” tem sido utilizada como veículo para majorações diversas, ainda que esses aumentos tenham o efeito de prejudicar o que hoje existe.

De fato, o exame da proposta [1] em discussão evidencia que, apesar de o discurso ser o da “justiça fiscal”, o que dela resultaria, na prática, seria aprofundar desigualdades e a complexidade da tributação da renda no país. Daí a pergunta: justiça fiscal para quem?

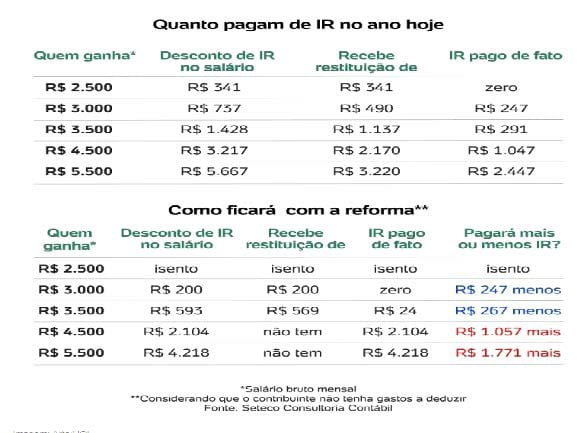

No que tange às pessoas físicas, o aumento do limite de isenção para R$ 2,5 mil mensais e a suposta atualização da tabela do Imposto de Renda têm sido divulgados como benesses. Acontece que o aumento da faixa de isenção geraria, segundo Everardo Maciel [2] e Elisabeth Libertuci [3], uma economia mensal de algo em torno de R$ 7,50, o que é irrisório. Mas não é só! O ajuste realizado, embora tenha recebido o nome de “atualização”, não chega sequer a cobrir a inflação apurada desde a última alteração. Como noticiado pelos veículos de imprensa, mesmo com a medida, ainda há defasagem se considerado o índice oficial (IPCA-E)[4].

Além do reajuste insuficiente, o projeto exclui do regime de desconto simplificado os contribuintes com renda anual acima de R$ 40 mil. Isso afeta aquelas camadas da classe média que não possuem gastos significativos com saúde e educação para deduzir do imposto a pagar. Na prática, portanto, essas pessoas sofrerão aumento efetivo de tributação. Segundo a SETECO Consultoria Contábil, aqueles com rendimentos de R$ 4,5 mil e R$ 5,5 mil, sofrerão aumentos de R$ 1.057 e 1.771, caso não possuam gastos dedutíveis.

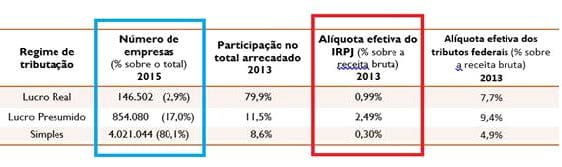

No que respeita às pessoas jurídicas, o que se tem dito ao grande público é que “não haverá aumento de IR”. No projeto, entretanto, considerando-se a tributação de dividendos, está previsto aumento efetivo de carga tributária para os optantes do lucro presumido, ao argumento de que isso “equilibraria” a situação dessas empresas com a daquelas do lucro real, que, supostamente, seriam as mais oneradas. Referido discurso é enganoso. Na verdade, os optantes do lucro presumido não só pagam mais IR (2,49% da receita bruta) que os do lucro real (0,99% da receita bruta), mas também se sujeitam a uma carga federal total 22% mais alta (9,4% da receita bruta, contra os 7,7% do lucro real). Ou seja, aumenta-se o IR para quem já paga mais e diminui-se para quem já é menos onerado. Nesse sentido, veja-se o quadro abaixo, elaborado por Everardo Maciel com base em dados divulgados pela própria Receita Federal [5]:

Os principais atingidos são as empresas prestadoras de serviços, essencialmente de médio porte, correspondentes a 71% dos optantes do lucro presumido (RFB, 2005). A justificativa invocada seria a necessidade de “corrigir injustiças”, como a supostamente verificada com advogados, engenheiros, arquitetos, publicitários etc., que teriam lucros elevados e estariam sujeitos a baixa tributação. Além do equívoco de sugerir que o lucro real pague mais, o discurso toma indevidamente o todo pela parte. Afinal, segundo a RFB, 27% de todas as receitas tributáveis no lucro presumido decorrem de serviços, percentual esse pulverizado em inúmeros tipos de serviços em circulação na economia. E, conforme a própria RFB, as atividades mencionadas representam pequena parte das receitas tributáveis pelo lucro presumido (algo em torno de 9,5%). Logo, o que se aponta como distorção não tem a relevância necessária para justificar a alteração do regime.

Aliás, se as referidas atividades realmente criam distorções, estas não decorrem do conceito do regime de lucro presumido. Ao contrário, este tem se mostrado benéfico para que médios empreendimentos se insiram no mercado e se expandam. Se problema existe, ele reside em presunções mal dimensionadas. E, para resolvê-lo, bastaria criar novas faixas de presunção (mais elevadas). Essa conclusão é tão elementar que não é crível que a equipe econômica tenha cometido o deslize de não perceber a raiz do suposto problema. Mais uma vez, para emplacar aumento de carga tributária, parece que o governo optou pela demonização de atividades liberais (advocacia, engenharia, medicina etc.), como se representassem parcela relevante das receitas tributáveis pelo lucro presumido e como se elas não gerassem empregos e riqueza.

O que os defensores do projeto não mencionam é que parte expressiva dos grandes escritórios de advocacia, engenharia, arquitetura etc., assim como das demais prestadoras de serviço da mesma dimensão (clínicas médicas, call centers, empresas de logística e transporte, de tecnologia etc.) já se encontram no lucro real. Desse modo, se fosse verdadeiro que o lucro real é “mais onerado”, tais empresas já estariam sujeitas ao regime tributário que se afirma ser o mais “justo”.

O discurso oficial é que as empresas do lucro presumido (leia-se: prestadoras de serviços) são privilegiadas porque gozam de menor tributação. Isso não é verdade. Como demonstrado, elas são as que contribuem com a maior parte de sua receita por meio do IR. Por que aumentar imposto de quem já paga mais e reduzir de quem já paga menos? Até o momento, essa questão não foi esclarecida.

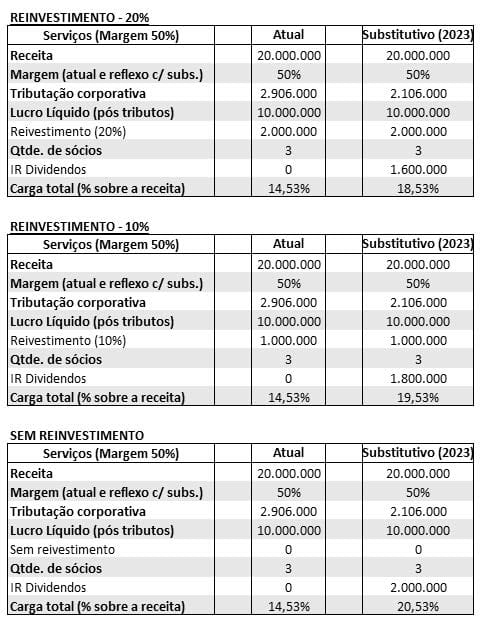

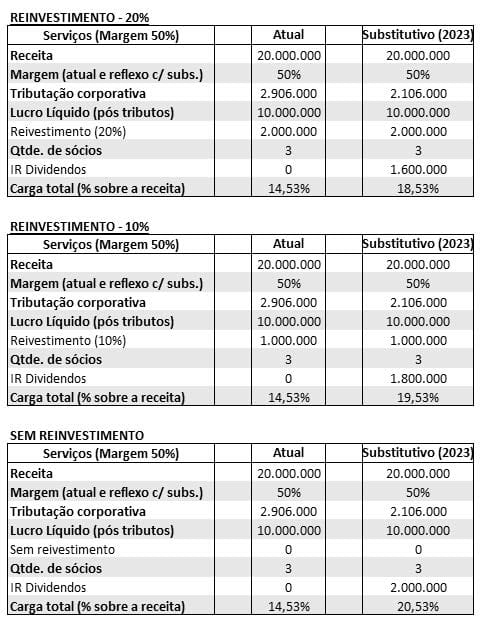

A falta de “justa medida” no que respeita ao lucro presumido pode ser visualizada a partir de situações práticas. Considerando os termos do projeto, empresas com lucratividade de 50% da receita sofrerão, a depender unicamente de sua margem de reinvestimento, aumentos dos atuais 14,53% de carga sobre a receita para até 20,53% (ou mais). Vejam-se alguns exemplos [6]:

A gravidade dessas projeções reside no fato de que nem toda atividade comporta reinvestimento. Algumas precisam reaplicar seus lucros como forma de se manter competitivas e sobreviver. Outras, por natureza, não têm como reinvestir parte significativa de seu lucro, sobretudo as de natureza intelectual. Além disso, diferentemente do que se verifica com as grandes empresas, cujos sócios têm maior independência econômica, é comum que os resultados obtidos pelas empresas do lucro presumido sejam objeto de distribuições (inclusive mensais) para o sustento dos sócios e de suas famílias. Ao desincentivar a distribuição de lucros nessas situações, o PL compromete a renda de agregados familiares que se formaram em torno de certos negócios. É o caso, por exemplo, de algumas redes familiares (empresas de médio porte), em que trabalham pais, filhos, netos e que são sua fonte de renda.

O cenário se torna ainda mais irracional quando se constata o seguinte: empresas que reinvestem na própria atividade, embora não distribuam lucros com frequência, sofrem imediata valorização a cada reinvestimento, o que aumenta o patrimônio dos sócios de forma automática. Pelo projeto, esse fenômeno é indiferente. Resultado: os que não têm como realizar reinvestimentos massivos pagarão 20% sobre toda distribuição; já outros poderão represá-los pelo tempo que quiserem, para um dia, quando decidirem vender suas participações, recolherem 15% de IR sobre o ganho de capital.

Outro impacto do PL sobre a livre organização do mercado também está relacionado à oneração excessiva do lucro presumido, em comparação com a carga tributária do Simples e do lucro real. De fato, é razoável pensar que empresas de médio porte constituídas por vários sócios tenderão a se dividir em empresas menores, com o objetivo de “migrar” para o Simples, que se tornará ainda mais vantajoso. Isso evidencia que o PL, além de desestimular o crescimento e a formação de atividades verdadeiramente empresariais, favorece o fracionamento de negócios que hoje são tributados no lucro presumido e que podem se tornar diminutos, familiares e, em situações mais extremas, até mesmo unipessoais, o que conflita com o espírito associativo inerente à ordem econômica. Há, ainda, o problema dos planejamentos fiscais: ao tornar o lucro presumido mais oneroso, o PL estimula situações informais, como a de pequenas empresas do Simples ligadas entre si por “contratos de parceria”, mesmo quando atuam como negócio único.

O problema acima descrito evidencia que o PL fere a neutralidade, cria ambiente favorável para planejamentos fiscais abusivos e, no limite, aumentará a litigiosidade entre o Fisco e os contribuintes. Imagine-se, por exemplo, a situação retratada no quadro abaixo, em que se compara o regime tributário de empresas de arquitetura com “receitas por sócio” semelhantes. Pelo projeto, o IRPJ/CSLL do lucro presumido, acrescido da tributação de dividendos, passará dos atuais 10,48% da receita para até 22,21% da receita. Já no Simples os atuais 8,4% da receita serão mantidos, segundo informações constantes do noticiário da última semana. Diante do aumento, não causaria espanto se os sócios optassem pela cisão do negócio, de modo a aderir ao tratamento mais benéfico.

Outro mito invocado para legitimar as alterações propostas é o da “pejotização”. Afirma-se que o lucro presumido tem abrigado “profissionais de elite” (diretores, conselheiros etc.), além de “celebridades” (apresentadores de TV, jogadores de futebol etc.), que, ao invés de submeterem seus rendimentos ao IRPF, os recebem por meio de PJs do lucro presumido, sujeitando-se às alíquotas “mais baixas” do regime. Aqui, também se comete o erro de condenar o conceito da tributação baseada no lucro presumido para corrigir problema que se encontra fora dele. Se há abusos, devem ser criados mecanismos que os impeçam. Para esses casos, bastaria criar regras que, diante da natureza não empresarial da atividade (por exemplo, cliente único), excluíssem a PJ do regime e indicassem o tratamento a ser observado.

Em suma, o projeto aumenta carga tributária, promove ataque ao lucro presumido e força um sem-fim de médias empresas a optarem entre serem tributadas num regime complexo e oneroso (lucro real), incompatível com seu porte e grau de profissionalização, ou reduzirem sua performance e até se dividirem como forma de migrar para um regime sensivelmente mais benéfico. Ao que parece, não foram sopesados os impactos da mudança pretendida. Ela torna o sistema mais complexo, cria maior necessidade de fiscalização intensiva e permite a adoção de estratégias fiscais que poderão ser consideradas abusivas, aumentando a litigiosidade do sistema.

[1] PL nº 2337/21.

[2] Reforma do Imposto de Renda é uma combinação de desinformação e demagogia. In: Estadão, 01/07/2021.

[3] Sorria, contribuinte! Você está sendo enganado. In: Estadão (Coluna de Fausto Macedo), 06/07/2021.

[4] Cf. CNN Brasil. Nova tabela de IR proposta pelo governo está defasada em até R$ 1.000. In: Portal CNN Brasil, 27/06/2021.

[5] Tributação de dividendos. In: 3º Congresso do Codecon, 17/10/2019.

[6] Fonte: RFB, 2021; elaboração: Dias de Souza Advogados Associados.

Clique aqui para acessar o artigo.